Blicken wir zurück. Als Startschuss für die Dot-Com-Blase gilt die Erstnotiz des Internetbrowsers Netscape Communications am 9. August 1995 an der US-Technologiebörse Nasdaq. Das Verluste schreibende, erst 1994 gegründete Unternehmen, kam zu 28 US-Dollar je Aktie an die Börse. Der Kurs stieg am ersten Handelstag zeitweise auf fast 75 US-Dollar. Alles, was irgendwie mit Internet zu tun hatte und ein „.com“ oder „e-“ im Namen trug, löste ab Mitte der 1990er Jahre bei Investoren euphorische Reaktionen aus. Ob ein tragfähiges Geschäftsmodell zugrunde lag oder nicht, das war egal. Die Aussicht auf hohe Gewinne aus dem grenzenlos erscheinenden digitalen Netz weckte die Gier der Investoren.

Anfang des Jahres 2000 war die Spitze der aufgeblasenen Erwartungen erreicht. Der Nasdaq-Composite-Index hatte sich in fünf Jahren verfünffacht. Traditionelle Kennzahlen wie Kurs-Buchwert- oder Kurs-Gewinn-Verhältnis wurden damals als außer Kraft gesetzt erklärt. Die Bewertungen waren mit Fundamentaldaten nicht mehr vereinbar.

Phase der Desillusionierung

Als die Blase bei den Technologiewerten im März 2000 platzte, verpufften Billionen US-Dollar an Marktwert. In einer Phase der Desillusionierung sank der Nasdaq bis zum 9. Oktober 2002 um fast 80 Prozent auf einen Schlussstand von 1114,11 Punkte. Den Kursrutsch lösten Leitzinsanhebungen der US-Notenbank und die Abkühlung einer heiß gelaufenen US-Konjunktur aus. Kreditgeber und Investoren wurden risikoscheuer, es setzten sich wieder realistischere Bewertungsmaßstäbe durch. Die volkswirtschaftlichen Folgewirkungen blieben jedoch geringer als jene der Finanzkrise 2007/08. Die US-Wirtschaft entging damals einer Rezession, auch gab es keine Banken- und Finanzkrise.

Heutige Parallelen zu damals?

Mit den damaligen Exzessen ist die heutige Situation nicht vergleichbar. Zuletzt sind zwar vor allem in den USA einige Unternehmen an die Börse gekommen, die hohe Verluste erwirtschaften. Allerdings hält sich die Euphorie im Rahmen. Der Markt differenziert zwischen Unternehmen mit einem wachstums- und gewinnstarken Geschäftsmodell sowie reinen Hoffnungswerten mit viel heißer Luft. Das ist ein gutes Zeichen.

Die aktuelle Rally der Tech-Aktien ist keine Blase, die zu platzen droht. Die hohen Bewertungen sind angemessen, vorausgesetzt, das Marktwachstum der Unternehmen hält an. Deswegen ist eine permanente Beobachtung der Entwicklung und gegebenenfalls aktives Handeln nötig.

Die Zahl wachstumsstarker börsennotierter Unternehmen ist begrenzt. Allein die Marktkapitalisierung von Apple entspricht etwa dem Marktwert aller 30 DAX-Titel. Dies liegt auch an der hohen Profitabilität und den Wachstumsperspektiven des Unternehmens. In einem Umfeld, das von sinkender Produktivität und niedrigen Wachstumsraten sowie demografischem Wandel gekennzeichnet ist, genießen Unternehmen mit solchen Eigenschaften eine besondere Attraktivität.

Schwer angreifbar

Viele dieser Unternehmen können auf echte Netzwerkeffekte zurückgreifen, wie beispielsweise die konsumentennahen Online-Riesen Amazon oder Facebook oder Zahlungsverkehrsdienstleister wie Visa. Sie verfügen über globale, starke Marken, Plattformen und den finanziellen Spielraum, um ihre Marktstellung auszubauen. Dies macht es für Wettbewerber sehr schwer, sie anzugreifen. Weiteres Wachstumspotenzial besteht für Software- und Plattformunternehmen beispielweise durch die Ausbreitung von Cloud-Computing.

Die Marktführer im Cloud-Computing sind Amazon mit Amazon Web Services (AWS) und Microsoft mit Azure. Die Google-Mutter Alphabet versucht ebenfalls, im Cloud-Markt mit der Google Cloud Platform (GCP) Fuß zu fassen und ist inzwischen zur Nummer drei aufgestiegen. Dieser neue Markt scheint unter den Platzhirschen der Branche bereits weitgehend aufgeteilt zu sein.

Ähnlich sieht es im Bereich Big Data aus, also der Datenanalyse, die zunehmend mobil und im industriellen Bereich einsetzbar ist. Sie birgt die Aussicht auf weiter steigende Erlöse und Gewinne. Von den Möglichkeiten der Datenanalysen profitieren in erster Linie auch die Internetwerte, SAP und andere Softwareanbieter liefern eher die „Werkzeuge“. Hier ist aber noch etwas Platz für jüngere Softwareunternehmen wie Salesforce.com oder Splunk.

Sicherer Hafen

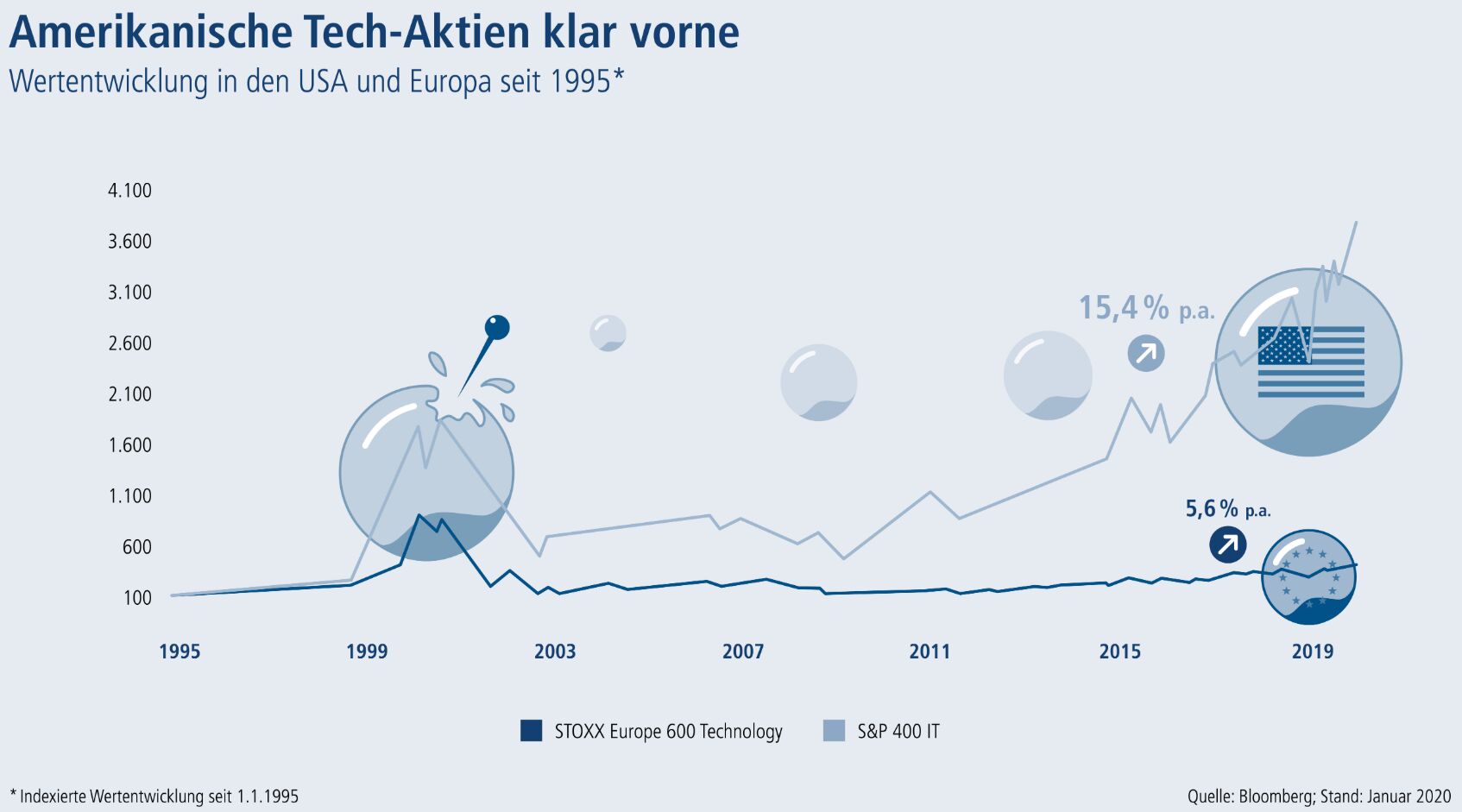

In einem Umfeld, das von Spannungen wegen des Handelskonflikts zwischen den USA und China geprägt war, zeigten sich insbesondere US-Softwareaktien extrem robust. Die USA haben hier die Nase vorn, da große Internetwerte in Europa weitgehend fehlen. So schneiden auch die europäischen Tech-Werte gemessen an der Marktkapitalisierung vergleichsweise schwach ab.

Für viele Investoren sind Unternehmen wie Microsoft oder SAP ein „sicherer Hafen“. Auch Apple, Amazon oder Alphabet weisen eine beachtliche Marktkapitalisierung auf, die auf soliden, wachsenden Gewinnströmen beruht. Die Umstellung von Einmallizenzen auf regelmäßig wiederkehrende Lizenz- und Dienstleistungserlöse sorgt für gut prognostizierbare Cash-Flows und damit für ein Sicherheitsgefühl bei Investoren – heute ein rares Gut.

Damit sind diese Plattform- und Softwareaktien eine neue Art „Nifty-Fifty“-Aktien. Denn sie sind vergleichbar mit den Old-Economy-Dinosauriern, die als „Nifty-Fifty“ Ende der sechziger Jahre Furore machten. So wurden damals 50 Unternehmen bezeichnet, die verlässliche Gewinne lieferten und am Markt deswegen hoch bewertet wurden. Sie übertrafen lange Jahre den breiten Markt. Google, Amazon und Microsoft sind als die heutigen „Nifty-Fifty“ damit vergleichbar, denn sie treffen wie damals auf ein Umfeld, das von niedrigen realen Wachstumsraten, niedrigen Realzinsen und hoher geopolitischer Unsicherheit geprägt war. In diesen Zeiten zählt, was gut prognostizierbare Erträge liefert.

Auch wenn die rasante Kursrally von Internetaktien wie Alphabet und Amazon nach viel heißer Luft aussieht, handelt es sich bei den Bewertungen nicht um Luftschlösser. Die Unternehmen profitieren von Netzwerkeffekten und wachsenden Märkten, was ihre Cash-Flows steigen und die Gewinne sprudeln lässt. Vor dem Hintergrund einer gesamtwirtschaftlichen Lage, die von geringem Wachstum, rückläufiger Produktivität, Niedrigzinsen und demografischem Wandel geprägt ist, bleiben sie für Investoren ausgesprochen attraktiv.

Benjardin Gärtner, Leiter Portfoliomanagement Aktien und Mitglied des Union Investment Committee